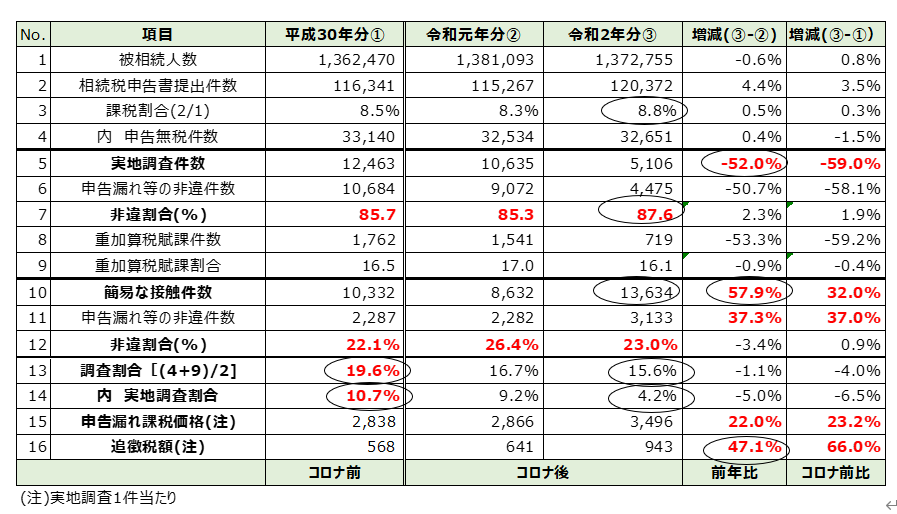

本日は、令和2事務年度(注)の相続税の税務調査の動向についてご案内致します。

(注) 令和2事務年度とは、令和2年7月~令和3年6月の期間をいい、実際に調査した相続税の申告書は、相続開始期間が平成30年1月1日~12月31日を中心とする期間に提出された結果を集計したものです。

1.ポイント

昨年12月に、国税庁より「相続税の調査等の状況」が発表されました。令和2事務年度のポイントは、下記の通りです。

(1)相続税の課税割合は、基礎控除額の引き下げのあった平成27年分以降で過去最高の8.8%

(2)相続税の実地調査件数は5,106件(対前事務年度比▲52.0%)と半減した一方で、文書や電話等による簡易な接触件数は、13,634件(同+57.9%)と増加し、コロナ禍で、実地調査を抑制

(3)⼤⼝・悪質な不正が⾒込まれる事案を優先して調査し、実地調査に入った場合、87.6%の割合で、申告漏れの指摘を受け、実地調査1件当たりの追徴税額は 943 万円(同 +47.1%)となり、過去 10 年間で最⾼

★税務調査に入った場合は、過去3年間の統計で85%以上の確率で追徴課税されております

2.調査の主要項目の推移

3.本日のまとめ

コロナ前(平成30年)は、実地調査と簡易な接触による調査を含め19.6%(5件に1件)、税務調査を実施していましたが、コロナ後(令和2年)は、15.6%(6件に1件)に減少しました。

内訳としましては、実地調査割合がコロナ前10.7%(10件に1件)からにコロナ後に4.2%に大幅減少する一方で、簡易な接触による調査は前年比57.9%と増加したためです。

コロナ禍で、国税庁も実地調査を抑制しているものの、多くの高齢納税者にとって負担の重い実地調査に入られにくい相続税の申告書の重要性が益々増しております。

実地調査に入られにくい相続税の申告書とは、税理士法33条の2に規定される書面添付制度の活用(注)した申告書です。

令和元年事務年度の東京国税局管内の書面添付割合は20.8%。このうち書面添付して意見聴取された割合4%で、最終、書面添付して税務調査に入った割合 2.8%となっております。

★当事務所では、お客様のご理解とご協力が頂ければ、追加報酬なく、書面添付制度を活用しております。

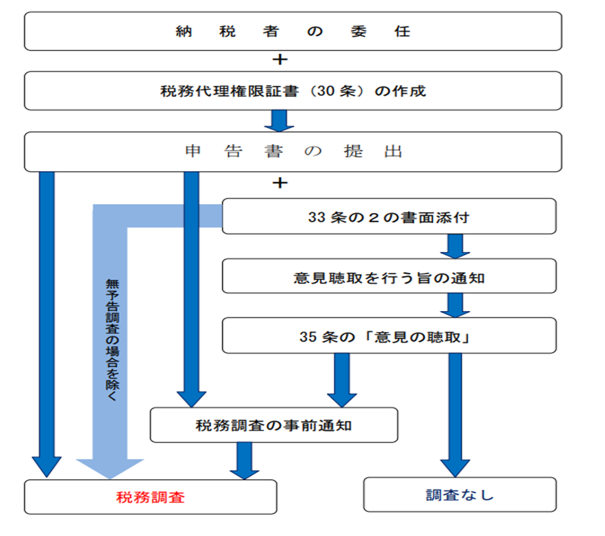

(注) 税理士法33条の2に規定される書面添付制度とは

(1)書面添付制度とは、税理士法33 条の2に規定する書面添付と同法35 条に規定する意見聴取を総称したものです。 税理士だけに認められた権利で、税務代理権限証書と33条の2の書面を添付して、申告書を提出した場合、税務調査に入る前に、担当税理士に、原則として事前通知と意見聴取の機会が与えられる制度です。

(2) 書面添付制度を利用して相続税申告を行う税理士は、「どのような相続財産について」「どの資料を見て事実確認をし」「専門家としてどう考え」「どのように申告書を作成したか」という情報を、添付書面に正確に細かく記載する必要があります。

従って、通常の申告書作成よりも作業量が増えて責任も重くなります。

<税理士法33条の2に規定される書面添付制度を活用した場合の税務調査のフローチャート>