国税庁は、消費税の届出はお済みですか?と題して、下記内容を発表しました。

| テーマ | 消費税の届出はお済みですか? | ||

|---|---|---|---|

| 広報対象 | 個人事業者 | ||

| ポイント | 令和5年分から新たに課税事業者となる個人事業者に対する届出の周知 | ||

消費税の届出はお済みですか?

新たに課税事業者となる方の届出

個人事業者の方で、新たに課税事業者(消費税の申告・納付が必要な方)となる場合には、納税地の所轄税務署長に「消費税課税事業者届出書(基準期間用)」を提出する必要があります。

令和5年分において課税事業者となる方

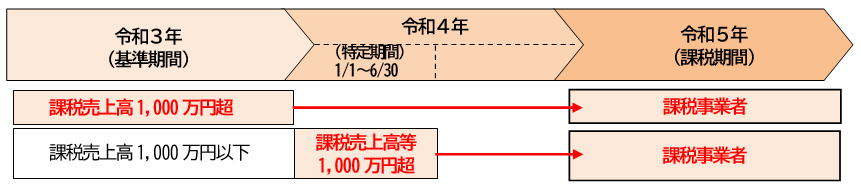

令和3年分(基準期間)の課税売上高が1,000万円を超えている場合には、令和5年分は消費税の課税事業者に該当します。

※ 令和3年分とは、令和3年1月1日から令和3年12月31日までの期間に係る年分をいいます。

※ 令和3年分(基準期間)の課税売上高が1,000万円以下であっても、令和4年1月1日から令和4年6月30日までの期間(特定期間)の課税売上高が1,000万円を超えている場合には、令和5年分は消費税の課税事業者に該当します。この場合、納税地の所轄税務署長に「消費税課税事業者届出書(特定期間用)」を提出する必要があります。

なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額によることもできます。

簡易課税制度の選択の届出

令和3年分(基準期間)における課税売上高が5,000万円以下の方は、簡易課税制度を選択することができます。

令和5年分から簡易課税制度を適用して申告する方は、令和4年12月31日までに、納税地の所轄税務署長に「消費税簡易課税制度選択届出書」を提出する必要があります。

簡易課税制度とは

課税期間における課税売上げに係る消費税額に、事業区分に応じた「みなし仕入率」を掛けて計算した金額を課税仕入れ等に係る消費税額とみなして、納付する消費税額を計算する制度です。

注意事項

- ○ 課税事業者の方は、消費税法に基づく帳簿の記載が必要です。

- ○ 一般課税で申告される方(簡易課税制度の適用を受けない方)が仕入税額控除を適用するためには、区分経理(取引等を税率ごとに区分して記帳するなどの経理)に対応した帳簿及び請求書等(区分記載請求書等)の保存が要件となります。

- ○ 区分経理を行うことが困難な中小事業者(基準期間における課税売上高が5,000万円以下の事業者)の方には、経過措置として、売上税額の計算の特例が設けられています。

※ 売上税額の計算の特例は、令和元年10月1日から令和5年9月30日までの期間、適用することができます。

- ※ 消費税の届出や、帳簿の記載方法等について詳しくお知りになりたい方は、国税庁ホームページ(https://www.nta.go.jp)をご覧いただくか、電話相談センターをご利用ください。電話相談センターのご利用は、所轄税務署へお電話いただき、自動音声にしたがって番号「1」番を選択してください。

- ※ 「消費税課税事業者届出書」や「消費税簡易課税制度選択届出書」等の各種届出書はe-Taxでも提出できます。

詳しい手続については、e-Taxホームページ(https://www.e-tax.nta.go.jp)でご確認ください。

★【募集中】 「就業規則見直しキャンペーン」(ZOOMによるオンライ説明会も可能です、まずはご相談ください。)

詳細は、こちらをご覧ください。

★労務相談・助成金・労働基準法・就業規則見直し・社会保険・労働保険・給与計算のご相談は、どこよりも相談しやすい社会保険労務士事務所「KKパートナーズ」にご相談下さい。

★売れてます!「最新 ハラスメント対策 モデル文例集-厚労省導入マニュアル対応-」については、こちらをご覧ください。

★資産税・相続税・贈与税の申告・確定申告・税務・会計・経営に関するご相談は、どこよりも相談しやすい税理士事務所「KKパートナーズ」にご相談下さい。