本日は、配偶者居住権活用のデメリット(留意点)について、ご案内します。

これまで配偶者居住権活用のメリットを中心にご説明してきましたが、配偶者居住権の活用に際しては、注意しなければならない点がいくつかありますので、その点について解説したいと思います。

(1)配偶者居住権(単体で)は譲渡できない

配偶者居住権の最大のデメリットは、配偶者が単独で売却できない事です。すなわち、配偶者居住権を設定したものの、認知症等で施設に入らなればならない場合には、配偶者が単独で売却して、その資金で老人ホームに入ることができません。

一方で、配偶者居住権が設定された土地・建物の所有者は単独で売却することができます。

万が一「老人ホーム」等に入居せざる負えない場合には、配偶者はどうしたらよいのでしょうか。

(1)配偶者居住権を放棄する代わりに、その相続税評価額相当額の対価をの支払いを所有者から受ける

(2)子供等の所有者が上記の対価の支払ができない場合には、協議をして所有者が第3者の売却して所有者から配偶者は配偶者居住権相当額の対価の支払を受ける

(3)配偶者居住権の放棄、合意解除は、みなし贈与が発生するため、そのままにして置き、配偶者が老人ホームに入る入居保証金等は、銀行から融資を受ける

但し、そうした協議ができないような家族関係である場合には、将来的なリスクを考えて配偶者居住権を設定しないという判断もあり、よく検討する必要があります。

また、配偶者は、老人ホームに入るに際し、売却せずに、第3者に賃貸することは、出来るのでしょうか。

賃貸することは、可能ですが、所有者の許可が必要になりますので、ご注意下さい。

と言いますのは、所有者の許可なく第3者に賃貸すると、配偶者居住権の所有者による消滅請求(用法遵守義務違反)に問われる可能性があるからです。

(2)配偶者居住権を放棄し、適正な対価を収受しないと贈与税が課税される

配偶者居住権は、譲渡することはできませんが、放棄することは可能です。

配偶者居住権を終身で設定する場合や、設定期間を設ける場合がありますが、途中で放棄した場合には、どのような点に注意しなければならないのでしょうか。

配偶者居住権は、財産性のあることはこれまでにご説明した通りです。放棄すると配偶者から所有者の子供に財産権が移転されます。その移転の際に適正な対価を所有者である子供から収受しないとみなし贈与税が課税されますので、要注意です。

配偶者居住権を放棄した場合の財産的な価値をどのように計算するのでしょうか。

それは、配偶者居住権を放棄した時点の建物の固定資産税評価額と配偶者の平均余命、建物の経過年数を用いて再計算することとなります。同様に配偶者居住権が設定された敷地の利用権は、当該土地の相続税評価額に配偶者の平均余命に対応する複利原価率を乗じて計算します。配偶者居住権の価額とその敷地権の価額の合計額が贈与した金額と認識されます。

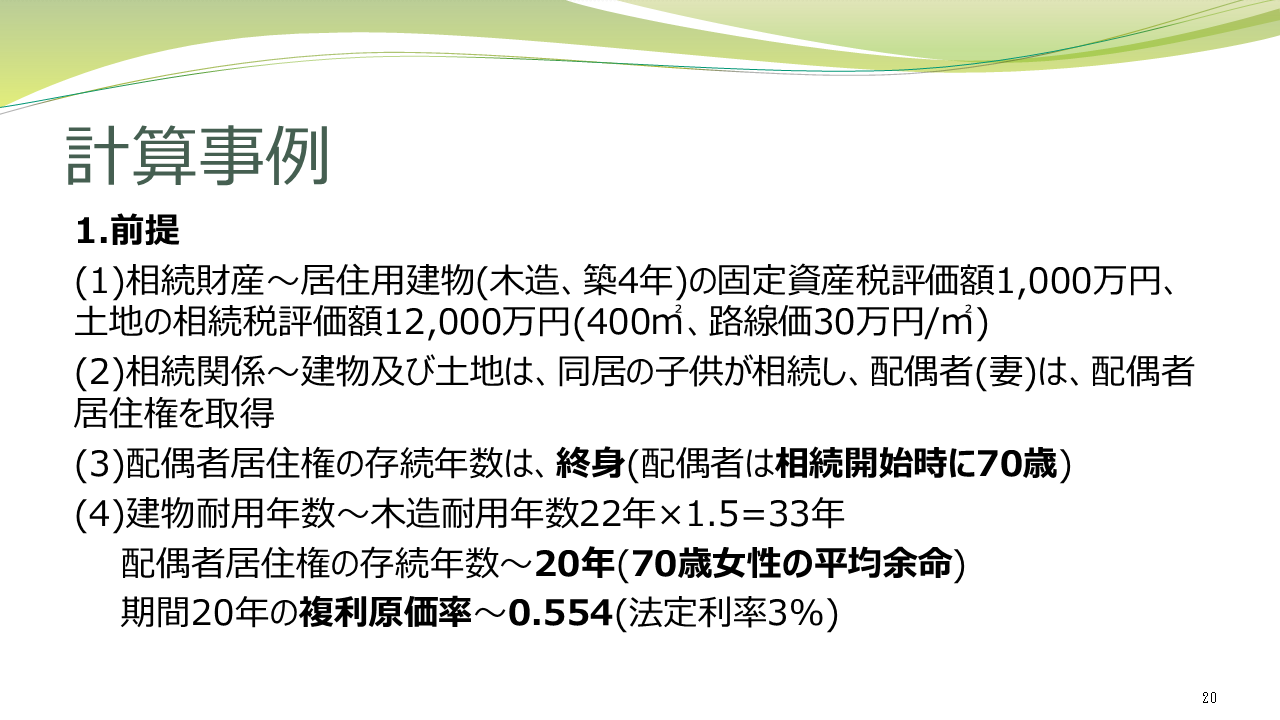

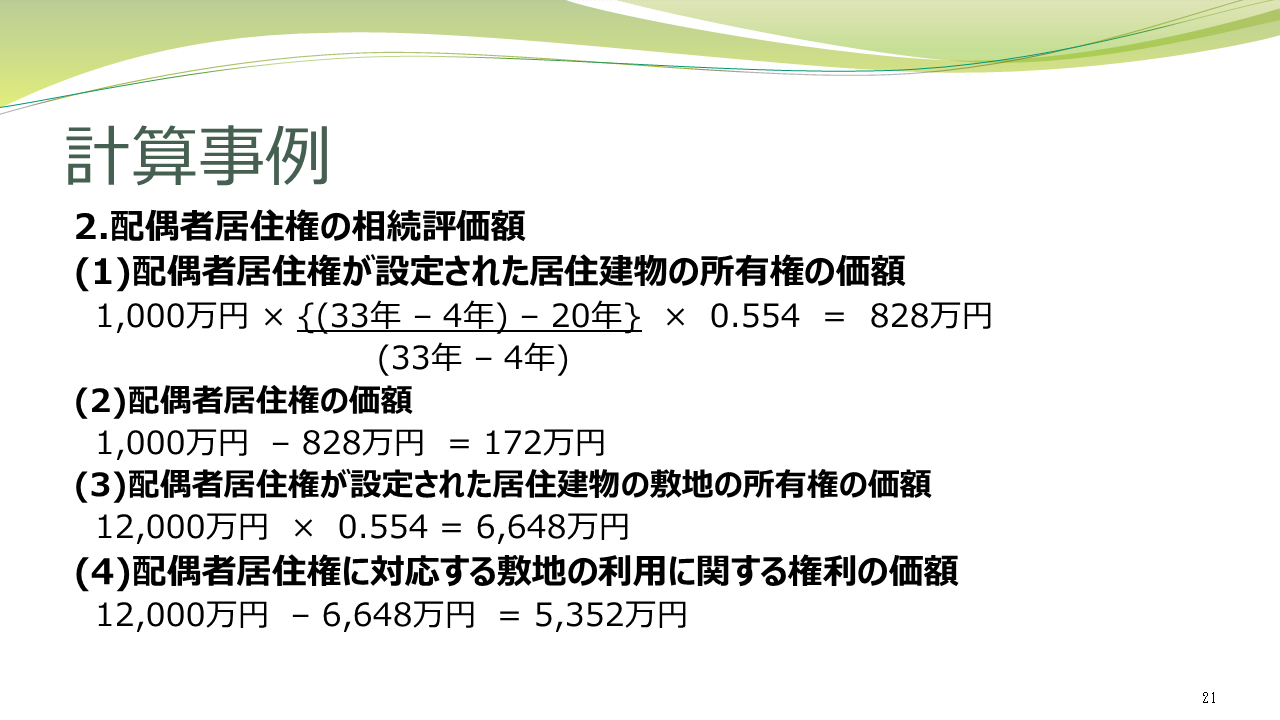

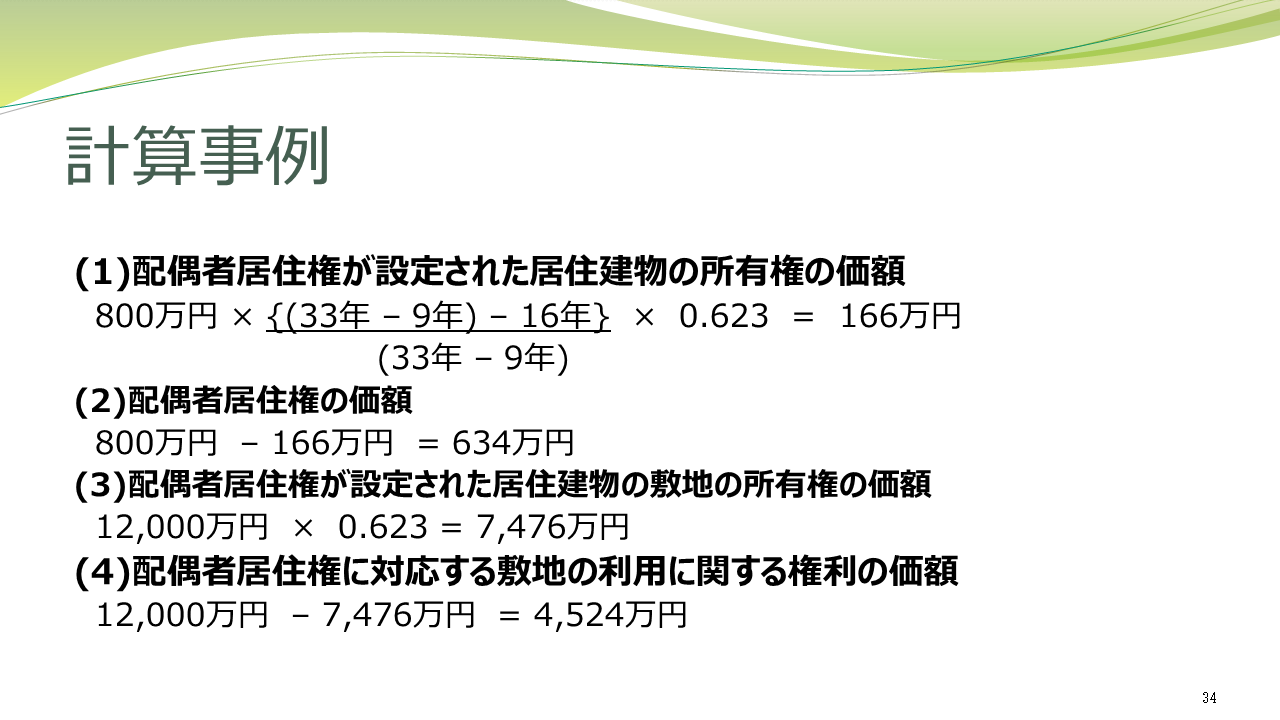

具体的な計算事例をご紹介しましょう。以前ご紹介した事例を使い、配偶者居住権を設定後、5年後に放棄した場合の贈与税の課税基準となる価額は、下記の通りです。

まず、前回の計算式を確認致します。

上記前提を元に、計算した配偶者居住権等の価額は、下記のスライドの通りです。

上記のケースで5年後の配偶者は、75歳であり、75歳の平均余命は16年で、16年の複利原価率は、0.623となります。

建物の相続税評価額は、800万円と仮定し、築年数は9年となります。土地の相続税評価額は、変わらないとした場合の配偶者居住権等の価額は、下記の通りとなります。

以上の事から、贈与税の対象となる価額は、5,158万円となります。5年前にくらべて366万円評価額が減少していることが分かります。

このみなし贈与金額を子供が支払う現預金が無い場合には、どうしらた良いでしょうか。

みなし贈与金額が2,500万円以下であれば、相続時精算課税制度を活用する方法があるほか、貸付金として、分割して支払うことも可能と考えられます。税務署からのお尋ねがあるでしょうから、金銭消費貸借契約書の作成はもちろん、資金移動は、預金口座を通じて確実に履歴を残す必要があります。

また、相続時精算課税を適用した場合には、(5,158万円-2,500万円)×20%=532万円の贈与税を申告し、最終相続時に清算することとなります。但し、一度相続時精算課税を申告しますと、その後は通常の暦年贈与は、出来なくなりますので、注意が必要です。

もちろん、贈与税を申告することも可能ですが、上記事例で5,158万円の贈与税は子供が20歳以上の場合でも贈与税率55%<特例税率>で2,136万円と高額となりますので、なかなか現金で支払うことは難しく、配偶者居住権の放棄に関しては、慎重な対応が求められます。

配偶者居住権は単独では第3者に譲渡できませんし、合意解約や放棄、用法遵守義務違反による所有者による消滅請求がなされた場合には、贈与があったものとみなして、みなし贈与課税(相続税法9条)が適用されますのでご注意下さい。

★まずは、配偶者居住権を概算サービスを利用してみませんか?

★「配偶者居住権の無料概算サービス」の詳細は、⇒こちら

※お申し込み、お問い合わせは⇒こちら

★資産税・相続税・贈与税の申告・確定申告・税務・会計・経営に関するご相談は、どこよりも相談しやすい税理士事務所「KKパートナーズ」にご相談下さい。